BNPLとは|法人向けBNPLの仕組みや活用するメリットを解説

近年はEC市場の成長が著しく、ネットショッピングで活用できるBNPLサービスも広まりつつあります。BtoC向けのBNPL市場は2022年度は1兆2,609億円と推計、2026年度には約2兆円の水準まで拡大すると予想されています。

※参考:「EC決済サービス市場に関する調査を実施(2024年)」(株式会社矢野経済研究所)

一般的にBNPLというと消費者向けのサービスが多く見られますが、近年は事業費に活用できる法人向けのサービスも展開されています。

法人向けBNPLサービスは、出資や融資などの資金調達方法よりも手軽に活用することが可能でありながら、効能として資金確保に繋がる手段です。中小企業におけるBtoBの決済代行市場規模は140兆円ともいわれており、BNPLも資金確保の選択肢の一つであり、徐々にスタンダードになりつつある手段として注目を高めています。

そこで本記事では、市場感が大きく着実に成長してきている法人向けのBNPLについて、基本や仕組みなどを解説をします。メリットやデメリット、具体的なサービスも紹介しますので、自社での活用を検討する際にお役立てください。

目次

BNPLとは

■後払い方式の決済手段のこと

■クレジットカードとの違い

■BNPLが注目される背景

法人向けのBNPL

■法人向けBNPLの仕組み

■法人向けBNPLを活用するメリット

■法人向けBNPLを活用するデメリット

■法人向けBNPLのサービス例

BNPLに関する国の取り組み

■日本ではBNPL向けの規制はない

■海外ではBNPLの規制を強化中

BNPLをビジネスで活用する際によくある疑問

■BNPLのトラブルはどこに相談できる?

■BNPL以外の資金繰りの改善方法は?

キャッシュフロー改善手段としてBNPLを攻めの選択肢に

BNPLとは

BNPLとは、後払いが可能な決済サービスのことです。EC市場の成長とともに活用されることが増え、近年では消費者向けだけでなく法人向けのサービスも展開されています。

本章では、BNPLの仕組みやクレジットカードとの違いなど、基本を解説します。

■後払い方式の決済手段のこと

BNPLは「Buy Now, Pay Later」の頭文字をとった略称で、後払い式の決算手段のことです。利用者は商品やサービスを受け取りつつ、後から各種金融機関やコンビニエンスストアで代金を支払うことになります。

BNPLは、消費者がネットショッピングをする際などによく活用されますが、なかには仕入費や広告費などに活用できる法人向けのサービスもあります。

さまざまなシーンで活用できるBNPLはメリットも多く、消費者向け、法人向けともに今後も普及が進むことが予想されています。

■クレジットカードとの違い

クレジットカードとBNPLの大きな違いは、与信の審査です。BNPLサービスの多くはクレジットカードと異なり与信審査がない、もしくは簡素に済む場合が多い傾向にあります。メールアドレスや電話番号を入力するだけで使用できるサービスもあるなど、活用しやすい手段となっています。

クレジットカードもサービスによっては分割払いやリボ払いを選べますが、法人カードを含めて通常は一括払いが基本です。事業者の場合、法人カードは経費精算を効率化できたり、付帯サービスや保険を活用できたりなどの魅力があります。

■BNPLが注目される背景

BNPLが普及した背景には、新型コロナウイルス感染症の拡大が一因として挙げられます。外出自粛の要請によりネットショッピングの利用者が増えましたが、その際クレジットカードがなくても利用可能なBNPLの手軽さが消費者に評価されました。また、海外事例においても、BNPLを利用する貸付額の増加が見られるなど、利用者数は拡大傾向にあります。

2024年現在では、ネットショッピングを行う消費者を対象としたサービスだけでなく、法人向けのBNPLサービスも登場しています。法人向けBNPLは仕入費や広告費など、事業運営に関わることに活用可能です。後払いや分割払いにすることでキャッシュフローの圧迫を防げる点は、事業者にとって魅力の一つでしょう。また、金融機関からの融資など、ほかの資金調達方法よりも迅速にサポートを開始してもらえる点も利点です。

こうした背景から、BNPLはただの決済手段にとどまらず、資金調達の代替手段としても注目されています。消費者と事業者双方にとってのメリットが、BNPLという手段の普及を加速させているといえるでしょう。

法人向けのBNPL

事業費に活用できる法人向けBNPLについて解説します。自社に適した選択ができるよう、メリットやデメリットもおさえておきましょう。

■法人向けBNPLの仕組み

法人向けBNPLは、企業が仕入れや広告費などの事業費に活用できる後払いシステムです。BNPLを活用する際は、事業者に一定の手数料を支払う必要があります。

例えば、一般的に広告費の支払いサイクルは30日後の一括払い、もしくは前払いとなっているため、売上が立つ前に支払いを行う必要があります。しかし、BNPLを活用すれば、分割や後払いをすることが可能となります。売上が立ってから、または売上と並行して支払いができるため、キャッシュフローの負担軽減が期待できます。

支払い方法はBNPLサービスにより異なります。弊社の提供する広告費の4分割・後払いサービス「AD YELL(アドエール)」(※1)では、請求書払いと法人カードに対応しています。

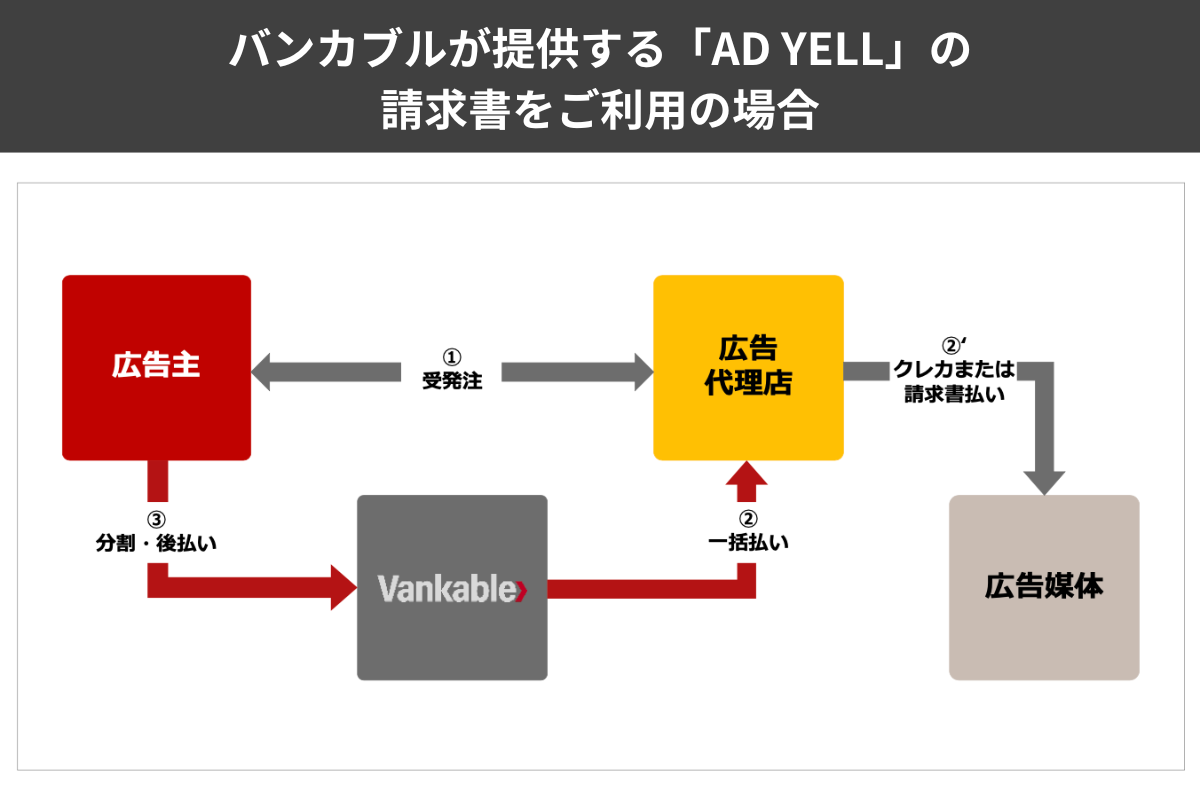

請求書払いを使用する場合のご利用の流れについては、次の通りです。

受発注された広告費は弊社から広告代理店へ立替、一括支払いします。広告主さまには、あとから4分割で弊社にお支払いいただく流れです。「AD YELL」では、ご希望に応じて一括払いも選択いただけます。通常通り、請求書ベースでのお取引を継続いただけるため、広告主さまのご負担も大きくはなりません。

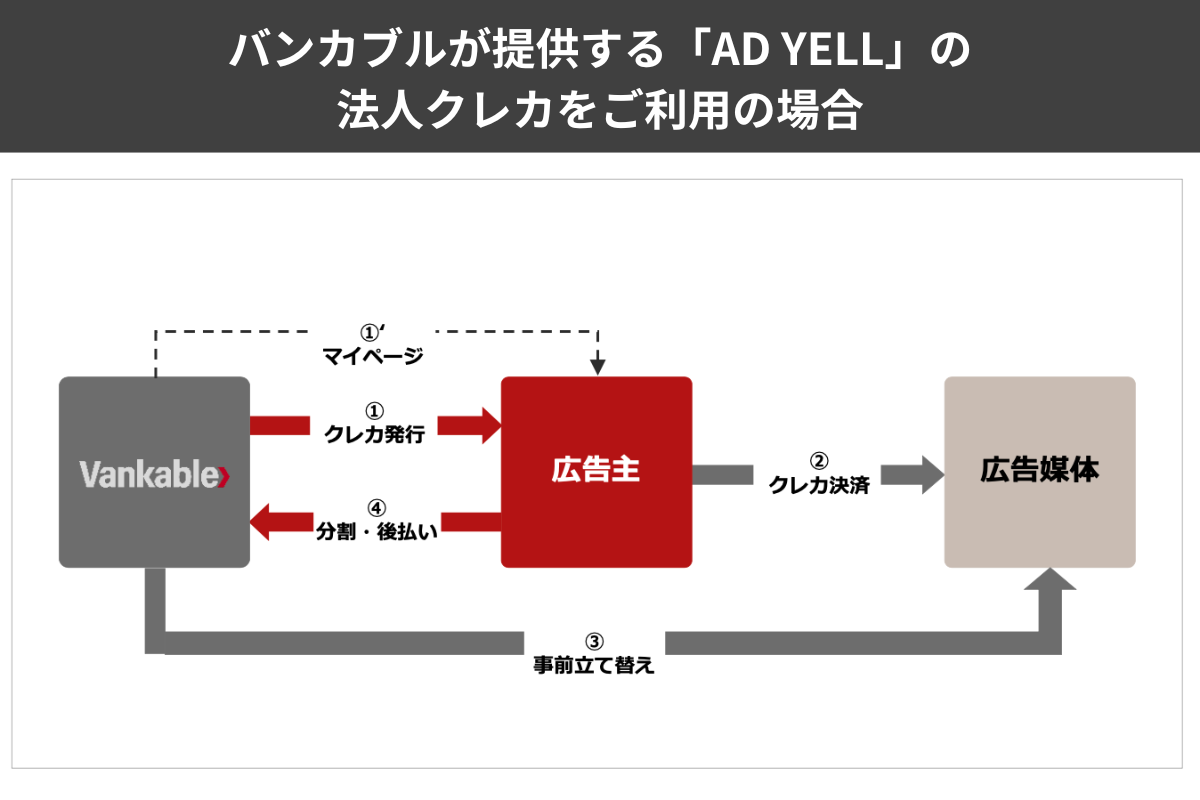

法人カードを利用する場合は、弊社から広告主さまに法人クレカを発行、法人クレカで広告費を決済していただけます。

法人向けBNPLは、一括支払いによるキャッシュアウトの負担を軽減できます。計画的な資金管理に活用できることから、事業の持続可能性を高める手段といえるでしょう。

※1 「AD YELL」は、バンカブルが提供しているWeb広告の出稿費用を4回に分割・後払いが可能となるサービスです。請求書払いと法人カード払いに対応しており、オンラインによるお申し込みから最短3営業日でご利用が可能になります。原則として、担保や連帯保証人のご用意が不要(*)で、融資ではなく立替でサポートするため、今後の事業者さまの借入枠にも影響を及ぼしません。これらのサービスを通じて、事業者さまのキャッシュサイクルを改善し、運転資金を圧迫しない形で事業成長を支援いたします。

*「担保・連帯保証不要」は原則であり、場合によってはその限りではありません。ご了承くださいませ。

■法人向けBNPLを活用するメリット

法人向けBNPLのメリットは、大きな手間なく迅速に活用開始できる点にあります。広告費や仕入費を融資などの方法で調達する場合、金融機関での審査や必要書類の準備など時間も手間もかかります。また、特にスタートアップ企業などは、思うように資金調達が進まない可能性もあるでしょう。このような場合、資金調達の代わりとしてBNPLの活用が有用な選択肢となります。

BNPLは、サービスによっては最短3営業日から資金サポートを開始してもらえます。オンラインで手続きが完結するケースもあり、手間もかかりません。迅速に広告投資や仕入れを行うことができるため、機会を逃さずに事業を運営していくことができます。

キャッシュアウトする前に仕入れや広告出稿が可能になり、また、売上を立てながら支払いを行えるため、キャッシュフローの改善も見込めます。

法人向けBNPLの活用は、前払いによるキャッシュアウトの負担を軽減し、経営の効率化を図るための有効な手段といえるでしょう。

■法人向けBNPLを活用するデメリット

法人向けBNPLを活用する際、いくつか気をつけておきたいことがあります。一つ目は手数料が発生するため、全体としてのコストが増加することです。手数料はサービスにより異なり、相場は2.5〜6%程度とされています。

二つ目は、BNPLサービスによって資金の使途が限定されている場合があることです。「事業に関わることなら何にでも活用できる」というわけではないため、自社の望む使い方ができるかを確認しておきましょう。

このようにBNPLサービスは、提供事業者により内容が異なります。活用する際は、各事業者の手数料や利用可能な用途、支払い期日などを比較検討することが大切です。

■法人向けBNPLのサービス例

ここからは、法人向けBNPLサービスを三つ紹介します。

弊社のサービスから紹介させていただく「YELLシリーズ」は184社の導入実績(※1)があり、売上の成長率は約62%(利用前後比較、中央値)(※2)です。

各サービスについて詳しく解説しますので、選択肢の一つとしてご検討ください。

※1 2024年4月末時点

※2 2022年12月末時点

「AD YELL(アドエール)」

「AD YELL」は、弊社が提供している広告費の4分割・後払いサービスです。一般的な広告の支払サイクル(30日後の一括払い、もしくは前払い)を4回払いに分割・後払いすることで、キャッシュフローの圧迫をおさえられます。

手数料は広告費100に対して3.0(税込)、請求書払いと法人カードに対応しています。審査内容によっては面談をお願いすることもございますが、面談など不要で審査をオンライン完結できるケースもあります。

ご留意いただきたい点として、「AD YELL」は立替であり、融資には該当しません。そのため、既存の借入枠ならびに今後の融資にも影響を及ぼしません。

最短3営業日で資金サポートを開始できるため、広告投資の機会を逃さずスピーディーな広告投資継続・強化を展開できるでしょう。

Web広告への出稿に際し、キャッシュフロー面でのお悩みがある場合は、ぜひ「AD YELL」の活用をご検討ください。

「STOCK YELL(ストックエール)」

「STOCK YELL(ストックエール)」は、在庫・仕入費の4分割・後払いサービスです。仕入費100に対して3.0(税込)の手数料で、仕入費を4回払いに分割・後払いできます。

「AD YELL」同様、オンラインによるお申し込みから最短3営業日で資金サポートを開始させていただけます。また、同じく立替というサポートのため、既存の借入枠に影響することはありません。請求書の立替に対応していますので、通常通り請求書ベースでの取引を継続していただけます。

仕入費の支払いをおさえ初期投資を抑制することで、キャッシュフローを改善、必要なタイミングでの追加投資を可能にします。

仕入先へ多めに発注することで仕入条件を良くしていきたい、新商品への追加投資を加速したいなどの在庫・仕入れへの課題を感じている事業者さまは、ぜひ弊社までご相談ください。

「BizGrowth(ビズグロース)」

「BizGrowth(ビズグロース)」は、株式会社スマートプラスクレジットが提供するBNPLサービスです。商品の仕入や製造委託にかかる一時費用を分割払いにすることができます。

手数料は3分割払いの場合は立替代金の3%、6分割払いの場合は立替代金の6%です。商品の仕入れや製造委託費用以外でも、事業に関する支払いであれば活用できる可能性もあります。

審査に必要となる資料などをオンラインで送付することで、申込みできます。担保や個人保証が不要、創業1年未満でも申込み可能なため、多くの企業にとって活用しやすいサービスといえるでしょう。

BNPLに関する国の取り組み

BNPLに関して日本や海外ではどのような取り組みをしているのでしょうか。法規制の面から解説します。

■日本ではBNPL向けの規制はない

2024年3月現在、日本においてBNPLを直接的に規制する明文化された法律はありません。

後払い期間の長さによっては、割賦販売法や犯罪収益移転防止法などに注意が必要となりますが、これらはBNPL事業者を対象とした法律です。そのため、BNPLを活用する側は利用するサービスの規約に則って利用することができます。

法律上明確な位置づけがあるわけではないため、現時点ではBNPLを活用する場合に気をつけたい規制はありません。しかし、BNPLにまつわる法規制は今後、変更および強化される可能性もあるため、最新の動向はチェックしておいた方がよいでしょう。

■海外ではBNPLの規制を強化中

海外ではBNPLに関する規制が強化されています。この措置は、BNPLサービスの不正利用や消費者の債務超過の問題を解消するために導入されました。具体的には、サービス規約の明確化が進められ、消費者が支払い困難に陥った際の救済措置が設けられています。

例えば、消費者の支払い能力を詳細に調査したり、支払い条件を消費者に対して明確に説明したりすることが義務が加えられた国もあります。これにより、消費者は自身の財務状態に応じた計画的な利用が可能となり、不必要な負債を抱え込むリスクが低減しています。

このように、BNPLの規制強化の目的は消費者保護にあります。今後も規制が変更、強化されることが予想されています。

BNPLをビジネスで活用する際によくある疑問

BNPLを活用するにあたって、よく挙げられる疑問と具体的な対策を取り上げます。

■BNPLのトラブルはどこに相談できる?

BNPLに関するトラブルが発生した際は、日本後払い決済サービス協会に相談可能です。任意団体ですが、BNPLサービスに関連するさまざまな問題への対応を行っています。

また、トラブルへの対応に迷った際は、国民生活センターで相談先を聞く手もあります。専門的なアドバイスをもらえるでしょう。

■BNPL以外の資金繰りの改善方法は?

企業の資金繰りの問題を解決する方法は多岐に渡ります。出資や融資などによりキャッシュを増やすのも手ですが、コスト削減によりキャッシュアウトを減らすことも大切です。さまざまな方法があるため、BNPLの活用も含め多角的に手段を検討する必要があるでしょう。

その際、まず重要なのは、自社で資金繰りが悪化する原因を正確に特定し、適切な対策を講じることです。例えば、経費削減や仕入れ・在庫管理の見直しなども効果的です。

無駄な出費を防ぐことでキャッシュフローを改善することが可能ですし、仕入れコストの再評価や在庫の適切な管理により、長期的な資金効率を向上させることができます。

このような対策を継続的に行うことで、企業の資金繰りを改善し、財務状態の安定と持続的な成長につなげられるでしょう。

キャッシュフロー改善手段としてBNPLを攻めの選択肢に

BNPLを活用すると、事業にかかる費用の支払いを先延ばしにできます。一時的に発生するキャッシュフローの負担を軽減できフリーキャッシュが生まれるため、事業成長へ向けた成長資金への投資継続・強化が可能です。

BNPLサービスを利用する際は、各サービスの手数料や活用できる事業などを確認することが大切です。同じBNPL事業者でも提供しているサービス内容は異なるため、各条件を確認し、自社に適したものを選択しましょう。

バンカブルでは、広告費に活用できる「AD YELL」や仕入費に活用できる「STOCK YELL」のサービスを提供しています。キャッシュフローの負担をおさえた投資を検討されている方は、ぜひ一度弊社にご相談ください。

事業の成長機会を拡大し、非連続な成長を図る攻めの手段としてBNPLの活用を検討してみてはいかがでしょうか。

ADYELLを活用して、さらなる事業成長へ