短期借入金とは?長期借入金との違いやメリット・デメリットを解説

短期借入金は、返済期限が1年以内の借入れで、資金繰りの改善や季節性ビジネスの資金確保としても有効な方法です。

この記事では、短期借入金の基本や種類、長期借入金との違い、短期借入金のメリットなどについて詳しく解説しています。また、勘定科目における仕分けの仕方も紹介します。

短期借入金の活用を検討している、もしくは一時的に資金確保を必要としている方は、ぜひ最後までお読みください。

目次

短期借入金とは

■返済期限が1年を超えない借入金

■長期借入金との違いは「返済期間」にある

短期借入金の種類と特徴

■証書借入

■手形借入

■当座貸越

■関連会社や社長などの個人からの借入

短期借入金が役立つケース

■資金繰りの改善

■季節性ビジネスの資金確保

短期借入金のメリット・デメリット

■短期借入金のメリット

■短期借入金のデメリット

短期借入金の調達~返済をより計画的に実行するために

■自社の支払い能力を把握する

■返済戦略を立てる

■シーズンごとの売上の変動を考慮する

短期借入金の勘定科目の仕訳

■期日に一括返済をする場合

■借入を継続した場合

経営で資金繰りをする際のポイント

■資本政策を事前に作成

■資金繰り改善の手立てを理解する

短期借入金を活用して、資金に余裕のある経営を

短期借入金とは

短期借入金とは、どのような資金調達の方法なのでしょうか。基本的な意味から長期借入金との違いまで解説していきます。

■返済期限が1年を超えない借入金

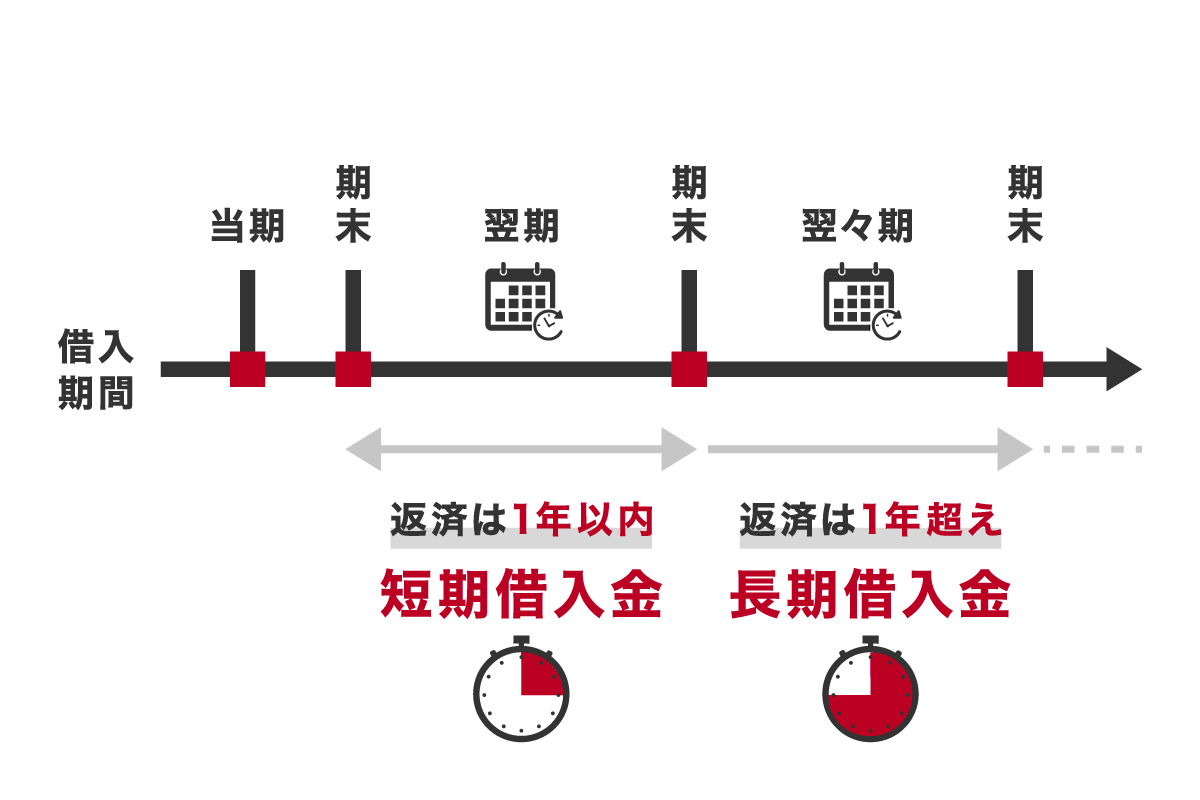

短期借入金は、返済期限が1年以内である借入金を指します。具体的には、決算日の翌日から期限をカウントし、その期間が1年を超えない場合に短期借入金と分類されます。

契約時に定められた金利が返済額に上乗せされる点も特徴の1つです。通常、企業が一時的な資金調達を行う際に用いられる傾向にあります。

■長期借入金との違いは「返済期間」にある

長期借入金と短期借入金の主な違いは返済期間の長さです。短期借入金は返済期限が1年以内である一方、長期借入金は返済期限が1年を超え、場合によっては10年以上の返済期間を持つこともあります。ただし、長期借入金でも残り返済期限が1年以下になると、貸借対照表では短期借入金として扱われます。

短期借入金の種類と特徴

短期借入金の種類は、主に4種類あります。まず、特徴を理解していきましょう。

■証書借入

証書借入は、金融機関との間で金銭消費貸借契約(借用書)を作成し、指定された借入金額、金利、返済期間、返済方法を含む条件で資金を調達する方法です。通常、返済期間は1年以内ですが、条件によっては1年を超えて長期借入金として扱われる場合もあります。

また、契約内容が明確なため、企業にとって財務計画を立てやすい点も特徴の1つといえます。

■手形借入

手形借入は、企業が金融機関に対して約束手形を発行し、満期に合わせて借入金を返済する方法です。満期日までに返済が完了しない場合、手形が不履行となり、銀行取引停止処分など重大な財務上のペナルティを受けることがあります。

手形借入は、即時に資金を得られますが、返済スケジュールが厳格となっています。手形借入を活用する際は財務管理をしっかり行いましょう。

■当座貸越

当座貸越は、企業が金融機関から設定された限度額内で、預金口座の残高を超えて資金を引き出すことができる方法です。企業は一時的な資金不足をカバーでき、不渡りのリスクを防げます。利用した金額に対して利息が発生し、引き出せる最大額は金融機関の審査によって決定されます。

■関連会社や社長などの個人からの借入

自社の社長や役員、関連会社から1年以内の返済条件で融資を受けた場合も、短期借入金として扱われます。迅速な資金調達が必要な際に検討するといいでしょう。

関連記事:

ベンチャー企業の資金調達方法とは?調達先の選択肢と資金調達時の注意点を徹底解説

短期借入金が役立つケース

短期借入金は、どのようなケースで活用されるのでしょうか。短期借入金が役立つケースを確認していきましょう。

■資金繰りの改善

短期借入金は、予期せぬ売上不足や設備故障などによる突発的な出費がキャッシュフローを圧迫した際に役立ちます。「つなぎ資金」として短期借入金を活用すれば、資金不足を短期間で補うことが可能です。その結果、企業は一時的な資金繰りの問題を解消し、経営破綻のリスクを避けることができます。

短期借入金の具体的な活用例には、売上が入金されるまでの運転資金の調達、季節に依存する水産品や農産物の仕入資金などがあります。一方、設備投資のような長期的な資金需要には適していません。短期借入金の特徴を踏まえて、資金繰りに役立てましょう。

関連記事:

資金繰りとは?資金繰りが悪化する要因や苦しいときの対策を解説

■季節性ビジネスの資金確保

季節性ビジネスでは、特定の繁忙期に向けて仕入れや人材確保などで一時的に出費が増加します。

例えば、飲食業ではクリスマスや歓送迎会のシーズンに向けた準備、物流業界では人の移動が増える3月や4月に追加の支出が必要となります。このような繁忙期の出費を効果的にカバーするために役立つのが、短期借入金です。

短期借入金を活用することで、必要な時期に必要な資金をスムーズに調達することが可能となるのです。

短期借入金のメリット・デメリット

短期借入金には、どのようなメリット、デメリットがあるのでしょうか。それぞれについて解説していくので、十分に把握してから活用するようにしましょう。

■短期借入金のメリット

短期借入金は、返済期間が短いため、返済計画が立てやすく、金融機関の審査も通りやすい傾向にあります。短期間で返済されるため、金融機関は未回収のリスクが低いと判断し、比較的低い金利での融資が可能になることが一般的です。

また、借り換えを活用すれば、返済時期を適宜延長することも可能で、柔軟に資金管理が行えます。

■短期借入金のデメリット

一方で、短期借入金は、複数の金融機関から借り入れる場合、各機関の返済期日を細かく管理する必要があります。そのため、管理負担が大きくなります。

また、借入期間が短いため、1回あたりの返済額が大きくなることがあり、一時的な資金繰りには便利ですが、長期的な財務計画には不向きな場合があります。短期借入金の特性を理解し、適切な資金計画を立てましょう。

短期借入金の調達~返済をより計画的に実行するために

短期借入金で資金調達をしても、返済が滞ると経営に支障が出ます。期日までに過不足なく返済するため、これから解説する事項を確認しておきましょう。

※参考:「財務指標の例」(財務省)

■自社の支払い能力を把握する

短期借入金を効果的に管理するためには、自社の支払い能力を正確に把握することが重要になります。そのためには、流動比率や当座比率といった指標を用いて財務状況を評価しましょう。

流動比率

流動比率は、企業の短期的な債務支払い能力を示す重要な指標です。この比率は「流動資産 ÷ 流動負債 × 100」という式で計算され、流動資産には現金や売掛金などが、流動負債には買掛金や短期借入金が含まれます。

流動比率が高いと、その企業が負債を迅速に支払う能力が高いと判断されます。逆に、流動比率が100%未満の場合、流動負債の増加や流動資産の減少が原因で資金不足に陥る可能性があります。

当座比率

当座比率は企業の短期的な支払い能力を測る指標です。

この比率は「当座資産 ÷ 流動負債 × 100」で計算され、手持ちの現金や普通預金など、すぐに現金化できる資産を指しますが、在庫などの換金に時間がかかる資産は含まれません。高い当座比率は、企業が短期負債を迅速に支払える能力があることを示します。

■返済戦略を立てる

短期借入金の返済戦略を立てる際には、明確な返済スケジュールを設定することが基本です。加えて、繰り上げ返済を検討することで、利息負担を減らし、借入コストを削減できます。

また、キャッシュフローの管理を強化し、事業の変動費や固定費を見直すようにしましょう。これらの戦略を組み合わせることで、計画的な返済が可能となり、資金繰り改善につながります。

■シーズンごとの売上の変動を考慮する

特に季節性の高い業界では、売上がシーズンによって大きく変動することがあります。売上がピークの時期に比べて、2倍以上の差が出ることも珍しくありません。

そのため、融資を受ける際には、繁忙期の売上だけでなく、閑散期の売上も考慮し、年間を通じた売上の波を把握することが重要になります。

これにより、売上が少ない時期でも返済に支障がないかどうかを慎重に判断でき、資金繰りの危機を避けることができます。

短期借入金の勘定科目の仕訳

実際に短期借入金を活用した際、帳簿上ではどのように仕訳をしたらよいのでしょうか。具体的な仕訳の例を解説していきます。

■期日に一括返済をする場合

例えば、300万円を1%の金利で借り、1年後に返済するケースを想定します。融資を受けた日は、以下のように記載します。返済日には、借方に利息額を含めて記載し、貸方には利息と短期借入金を合算した額を記載しましょう。

| 日付 | 借方 | 貸方 | ||

| 〇年×月△日 | 普通預金 | 3,000,000 | 短期借入金 | 3,000,000 |

| 〇年×月△日 | 短期借入金 | 3,000,000 | 普通預金 | 3,030,000 |

| 利息 | 30,000 | |||

■借入を継続した場合

同じく300万円を1%の金利で借り、1年後に借入を継続するケースでは、返済日に以下のように記録します。利息のみ支払う場合、当座預金には30,000と記載しましょう。

| 日付 | 借方 | 貸方 | ||

| 〇年×月△日 | 普通預金 | 3,000,000 | 短期借入金 | 3,000,000 |

| 〇年×月△日 | 短期借入金 | 3,000,000 | 短期借入金 | 3,000,000 |

| 利息 | 30,000 | 当座預金 | 30,000 | |

経営で資金繰りをする際のポイント

短期借入金の活用などで資金調達をする際、次で紹介するポイントもおさえておきましょう。

■資本政策を事前に作成

資本政策は、資金調達を実行するための計画です。予期せぬ資金不足を避けるために、長期的な視点で必要な資本が、いつ、どれだけ必要になるかを事前に検討して綿密な計画を立てます。

また、この工程においては、金融機関といったステークホルダーと良好な関係を築くことも重要といえます。信頼関係が築かれていれば、業績が一時的に悪化しても、一括返済を求められるリスクが低減するかもしれません。試算表や資金繰り表、売掛金・買掛金・在庫の推移を定期的に報告し、透明性を保つことは、ステークホルダーとの信頼関係を構築するうえで重要なポイントだといえます。

関連記事:

資本政策とは?資本政策の重要性や立案の方法をわかりやすく解説

■資金繰り改善の手立てを理解する

資金繰りを改善するには、キャッシュインとキャッシュアウトのタイミングを工夫することが必要になります。

キャッシュインを早める方法として、売掛金の入金時期の調整やファクタリングの活用などが挙げられるでしょう。

売掛金の入金を早めたい場合、取引先に対して支払いの前倒しを交渉します。その際に、割引や納期変更などのインセンティブを提供すると、取引先にメリットを与えられる可能性があります。一方、ファクタリングとは、未入金の売掛金を金融機関や専門のファクタリング会社に買い取ってもらうことで、即座に資金化できる方法です。

キャッシュアウトを遅らせるには、後払い式の決算手段であるBNPL(Buy Now, Pay Later)(※1)サービスの活用が便利でしょう。BNPLにて支払いを先延ばしにすることで、一時的に手元の現金を保持できます。また、複数回に分けて支払うことで、毎月のキャッシュアウトをおさえられます。

そのなかでも、広告費の4分割・後払いサービス「AD YELL(アドエール)」(※2)などのサービスを活用すれば、広告費や仕入費の支払いを4分割して後払いにすることができ、資金繰りの柔軟性を高めることが可能です。これにより、短期的な資金不足を防ぎ、安定した経営を支援します。

※1 後払い式の決済手段を指す。信用調査が簡易なため、欧米・若年層を中心に市場の広がりを見せている。今後、さらなる市場規模の拡大が予測されており、BtoB向けサービスの広がりも注目を集めている。

※2 「AD YELL」は、バンカブルが提供しているWeb広告の出稿費用を4回に分割・後払いが可能となるサービスです。請求書払いと法人カード払いに対応しており、オンラインによるお申し込みから最短3営業日でご利用が可能になります。原則として、担保や連帯保証人のご用意が不要(*)で、融資ではなく立替でサポートするため、今後の事業者さまの借入枠にも影響を及ぼしません。これらのサービスを通じて、事業者さまのキャッシュサイクルを改善し、運転資金を圧迫しない形で事業成長を支援いたします。

*「担保・連帯保証不要」は原則であり、場合によってはその限りではありません。ご了承くださいませ。

短期借入金を活用して、資金に余裕のある経営を

短期借入金は1年以内の返済が求められる借入金で、季節性のある仕入れや人材確保、一時的な運転資金の調達が必要なときに役立ちます。短期間で返済できるメリットがあるものの、明確な返済計画を立てることが重要になります。

その際、分割払いや後払いサービスを活用することで、仕入費や広告費の支出のタイミングをコントロールでき、返済計画をスムーズに進められるでしょう。また、資金に余裕を持たせた経営も可能になります。短期借入金を賢く活用して、安定した経営を実現し、事業を成長させるための基盤を築いていきましょう。

ADYELLを活用して、さらなる事業成長へ