多様化する資金調達方法。「ファンを増やす資金調達」とは|【バンカブル・FUNDINNO共催イベントレポート

2023年7月25日、株式会社FUNDINNO 代表取締役COOの大浦学氏をお招きし、「ファンを増やす”資金調達”×事業成長スピードを上げる”広告投資”」というテーマでオンラインセミナーを開催しました。

本記事では、大浦氏による「ファンを増やす”資金調達”」の内容を中心にレポートします。

目次

・市場の緩和に伴い、資金調達方法は多様化

・アーリーステージ企業へのリスクマネー供給

・投資家からの調達を目指す際、重視したい3つのポイント

・投資型クラウドファンディングの仕組み

・結びに(クロストークサマリ)

登壇者プロフィール

株式会社FUNDINNO / 代表取締役COO 大浦学

略歴:

2011年明治大学商学部卒業。2013年明治大学大学院グローバルビジネス研究科修了。大学院での研究テーマは「マーケティング」。同研究科で後の株式会社日本クラウドキャピタル代表取締役CEO柴原と出会い、柴原とともに、システム開発・経営コンサルティング会社を起業。2年目には黒字化を達成。その後、ベンチャー企業の育成に貢献したいという強い思いにより、2015年株式会社日本クラウドキャピタルを柴原と設立。代表取締役COOに就任。FUNDINNOの事業責任者としてサービスの拡充や改善などを牽引し、現在まで、業界トップの実績を維持する。2020年情報経営イノベーション専門職大学客員講師就任。2022年2月1日株式会社日本クラウドキャピタルから株式会社FUNDINNOへ社名変更。

市場の緩和に伴い、資金調達方法は多様化

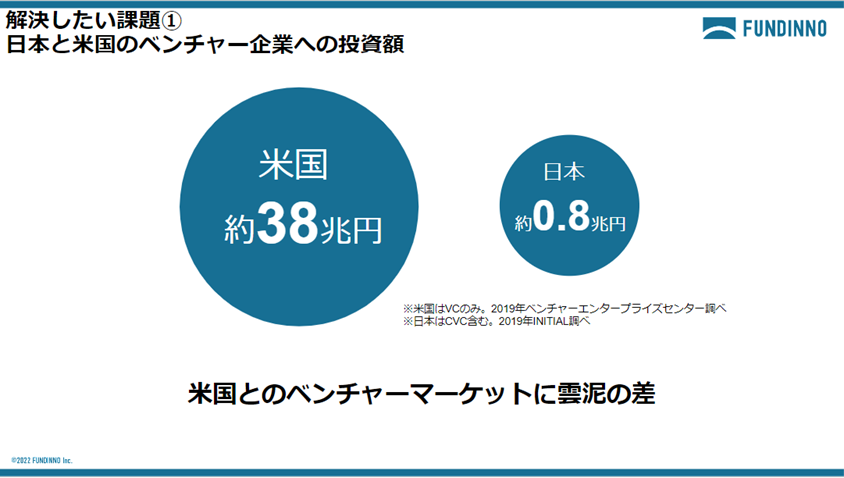

大浦:今の非上場会社における投資環境を整理してみます。上記に示したように、日本は年間0.8兆円。これはベンチャーキャピタル、事業会社、エンジェル投資家による年間投資の総和で、右肩上がりに増えてきている状況にあります。ただ、アメリカの年間投資額は38兆円と、日本はアメリカに比べ50分の1のマーケットしかないのが現状です。

この背景として、アメリカでは、新しくできた会社でも大型の資金調達ができ、スピードを上げて成長していく。国の経済成長を考えても、イノベーティブな会社がリスクマネーを注入され大きく成長していく、という流れがあります。そして、そうした会社が今後の国の経済成長を担う大きな会社になっていく。

日本の岸田政権からもスタートアップ5ヵ年計画として、2027年度までに10兆円マーケットにしていこうという方針が出されています。

マーケットとしては規制などが緩和の方向にいっているため、今後5年間で資金調達の選択肢はどんどん多様化していき、かつ調達しやすい仕組みが整っていくでしょう。

アーリーステージ企業へのリスクマネー供給

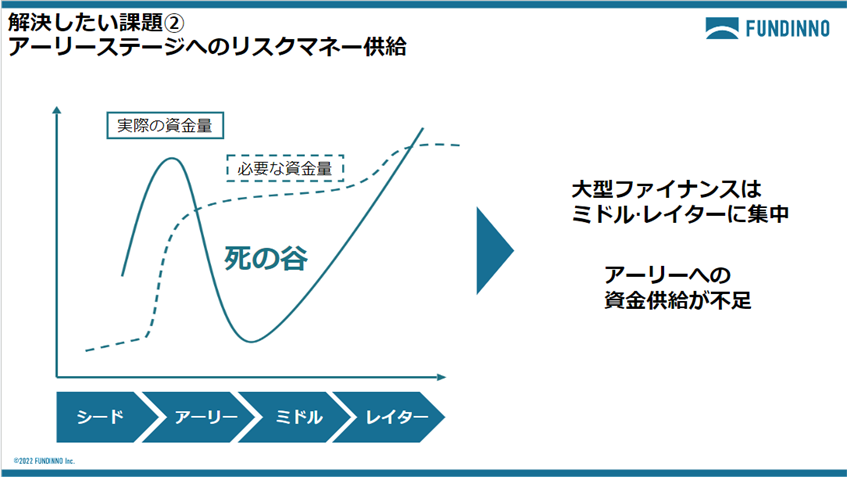

大浦:私たちが考える課題感の1つが、先ほどお話した日本の0.8兆円というマーケットを大きくしなければならないというものです。もう1つは、アーリーステージ企業に対する資金供給の不足です。

大浦:こちらの図は、スタートアップ企業の成長ステージに応じた資金量を表したものです。今、ミドルやレイター、いわゆる上場が近くなってきた企業に対しては、ベンチャーキャピタルも含め大型ファイナンスが入るようになってきています。やはり、成熟してきた企業の場合はしっかりと数字による実績や勝ち筋が見えているため、プロの金融の方から投資判断を得やすい領域なんですね。

しかし、アーリーステージ企業の場合は、明確な勝ち筋がまだ見えていないため、プロの金融の方からすると「このぐらいの実績を出さないと投資できません」という話になってしまう。アーリーステージ企業の経営者からすると、資金を集めないと金融業界の方が求める実績も出せないという事情があり、プロの金融の方の目線とアーリーステージ企業の経営者の立ち位置に、ギャップが生まれてしまっています。

投資家からの調達を目指す際、重視したい3つのポイント

大浦:ここからは、投資家の立場で、「この会社に調達をしたいかどうか」を考えてもらいます。その上で、投資家目線から解説します。

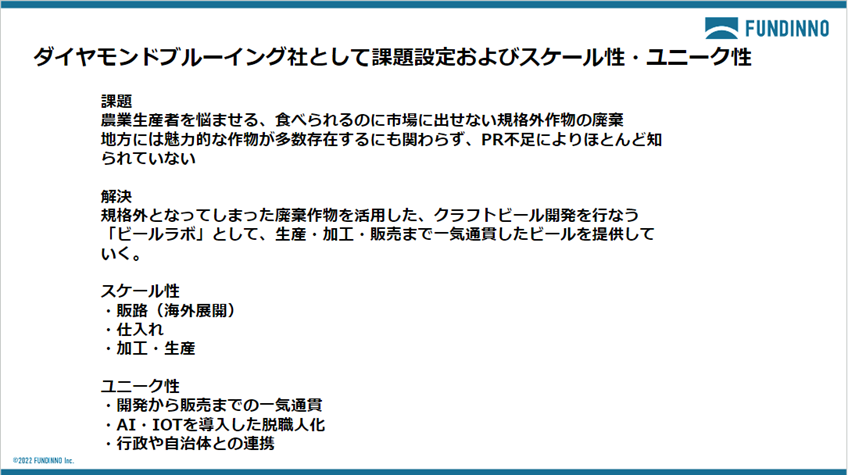

熊本にあるこの会社は、廃棄や規格外の野菜や果物を使ってクラフトビールを作る会社です。製造から店舗販売までを行う会社で、ビール作りにIoTを採り入れシステム化しています。国内に留まらず、海外でも販売を行い、人気が増しているベンチャー企業です。

自治体とも連携し、応援されています。ビールの販売数が主要KPIのため、生産能力拡大、店舗拡大、ネット販売、海外販売をしています。さて、皆さんならこの会社に投資したいと判断するでしょうか。

ここで、投資家が判断するときの重要な視点をご説明します。

主に3つです。

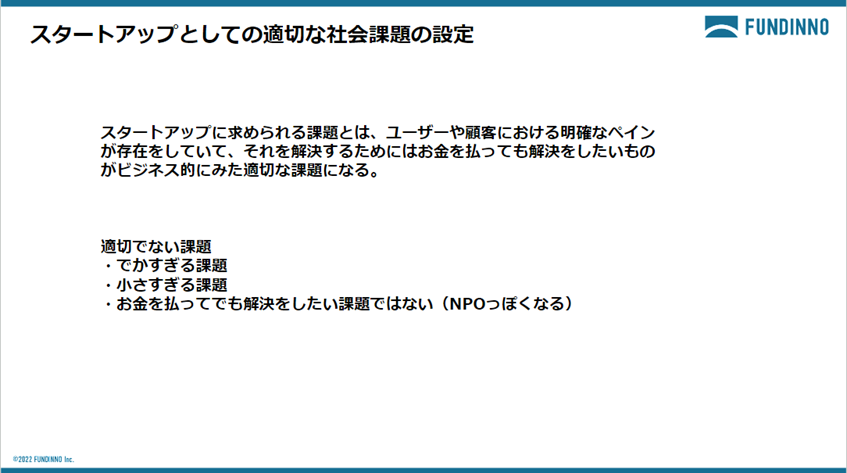

1つ目は、課題設定が何か。スタートアップやベンチャー企業に求められることは、ユーザーや顧客にとって明確なペインが存在していることです。それも、お金を払ってでも解決したいペインですね。

どういう課題設定が適切かをわかりやすくするため、適切ではない方の課題をご説明します。

大浦:1つ目は、「大きすぎる課題」。例えば、地球温暖化を何とかしなければならない、といったものです。みんなが思っていて解決したいと考えていても、大きなボトルネックが存在していて、一企業で解決できる規模のものではないもの。これは難しいです。

2つ目は、「小さすぎる課題」。ビジネス的に見ていくと、ある程度マーケットがあるのが重要です。

3つ目は、「お金を払ってでも解決したい課題ではない」もの。ビジネス的な課題として重要なのは、課題解決のためにお金を払いたいと思ってもらえるかどうかです。

これがまず1つ目の「課題設定」に関する視点ですね。

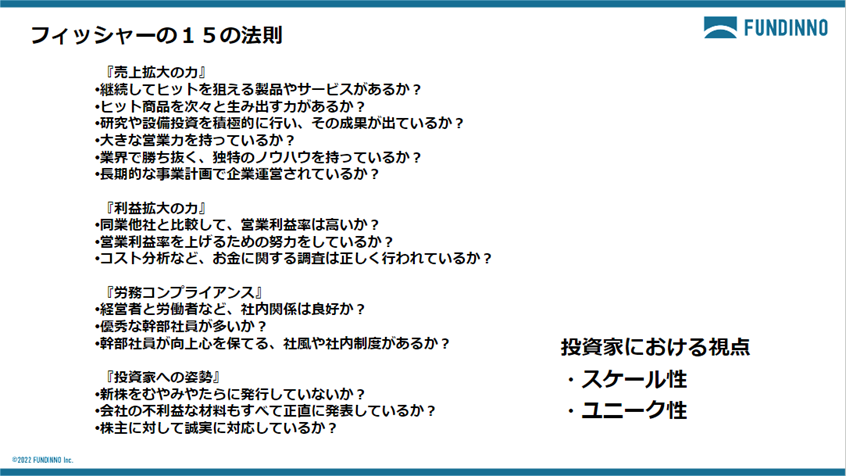

大浦:あと2つに関して、下記の「フィッシャーの15の法則」を見てください。フィッシャーはウォーレンバフェットの師匠に当たる方で、上場株式に投資する際、どういう会社に投資すると儲かるかということを投資家の考え方として示しています。かなり昔に作られたものですが、現在でも基本的な総論としては重要な視点だと思います。

これを大別すると2つに分けられます。それがスライド右下に記載している「スケール性」と「ユニーク性」です。

スケール性とは、市場がどの程度あり、そのための成長戦略にどのようなストーリーを持たせられるかということです。しっかりと成長戦略を投資家に説明できること、できれば実績を持った上で「これぐらいの広告費を投資できれば集客はどの程度見込めるか」というところを示すまで蓋然性を高めていけるかが重要なポイントです。

ユニーク性は、競合優位性ですね。完全に新しいビジネスであっても、儲かるとわかれば後発参入があるため、そこでどう優位性を持って戦い市場シェアを高めていけるのか。実績でもいいですし、代表の経歴でもいいですし、独自技術や特許など、「他には負けない」要素をしっかりと伝えていく必要があります。

- 適切な課題設定

- スケール性

- ユニーク性

この3つが投資家にとって重要な視点で、逆にいうと、スタートアップ・ベンチャー企業が投資を受けるために重要なポイントになります。

先ほど考えていただいた会社については、以下のスライドのように判断し、取り扱いをするという判断をしています。

投資型クラウドファンディングの仕組み

大浦:最後に、投資型クラウドファンディングの仕組みについて紹介します。

投資型クラウドファンディングは、Webサイト上で株式募集を行い、多くの方から少額ずつ資金を集める仕組みです。そのなかで、企業側の審査、投資家様の審査、Web上でのマッチングが私たちの役目です。

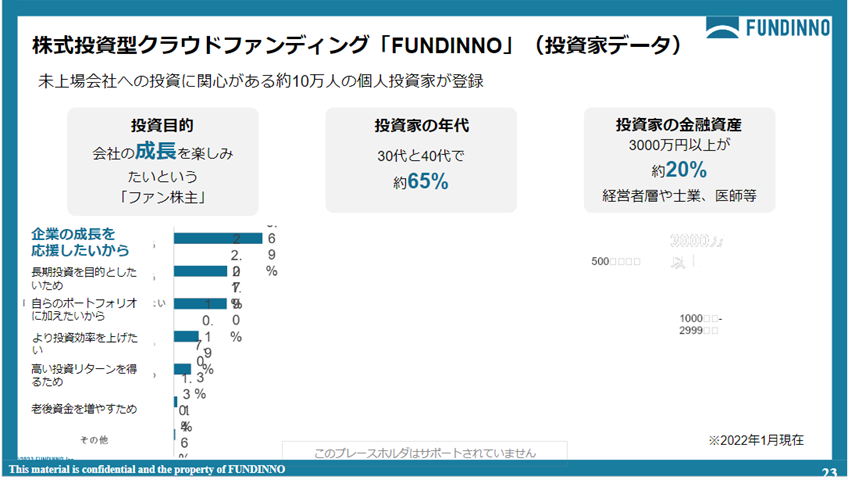

大浦:前提として、株主はその会社のファンだという考え方をしています。Web上で多くの投資を集めるメリットは、このファンを多く募れることです。「FUNDINNO」で投資をする個人投資家は30、40代が65%と若い方が多く、金融資産で見ると3,000万円以上の方が20%となっています。

1番の特徴は投資目的で、ベンチャーキャピタルや銀行と比較すると、「〇年後にどれぐらいのリターンを得られるか」と緻密に計算して投資をするよりも、「会社の成長を楽しんでいきたい、成長を応援したい」という目的を持っている方が多いんですね。

だからこそ、共感してもらえるかどうかは大きい。ファンになってくれると、商品やサービスを購入してくれたり、SNSで拡散してくれたりと、会社を盛り上げてくれる存在になってもらえるんです。

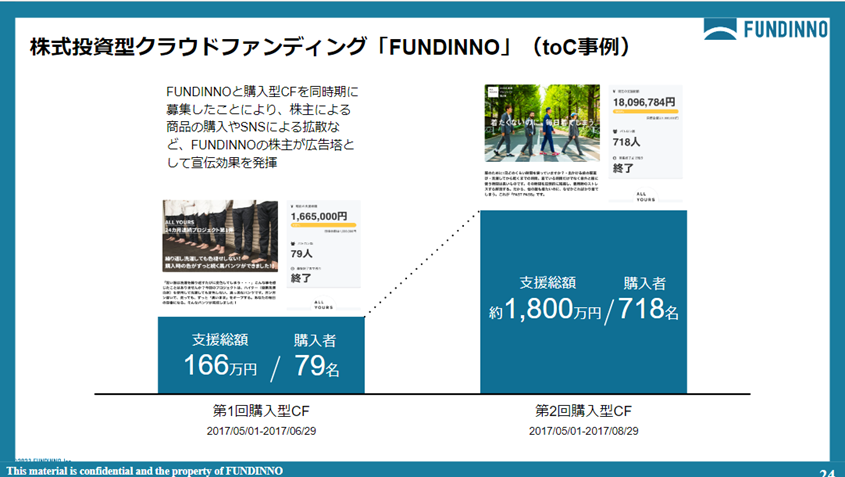

最後に、toC、toBと2つの事例を紹介します。

大浦:こちらはアパレル系の会社で、購入型クラウドファンディングで毎回新商品を発売しています。1回目は166万円だったのですが、その後に「FUNDINNO」で3,000万円ほど資金調達をして新商品を出したところ、売上が11倍ほど伸びたという事例です。これは投資家も洋服の購入者になっていまして、それも1着ではなく5着10着と買ってくれていたり、Web上でも拡散をしてくれたりしたことによる成長です。

大浦:こちらはtoB事例です。氷点下でも凍らない冷凍庫を作っている会社で、3,000万円を調達できました。このときに投資家として入ってくださったのが飲食店経営者や道の駅の経営者ですね。高額商材ですが、自社で導入をしてくださったり、お客さんを紹介してくださったりという動きが見られました。会社への共感があって投資をするというかたちの表れで、これが医療系ベンチャーになると投資家が医者や医療機関の経営者がメインになってきます。

結びに(クロストークサマリ)

髙瀬:「最近、こういう調達方法を選ばれる企業が多い」と感じることがあればお伺いしたいです。

大浦:私たちはベンチャーキャピタルや銀行がなかなか投資できない、というタイミングでお手伝いする場面が多いです。アーリーステージ企業だけではなく、最近ではソーシャル系ベンチャー企業のお手伝いをする機会も増えています。ソーシャル系のビジネスは成長の見通しが立てづらく、金融側の方からなかなか投資されづらい側面があります。個人投資家の立場になると、「社会にとっていいものに投資したい」という人が増えるので、そこでお手伝いができているかなと思います。

髙瀬:PMFする前など、思想もあり、サービスもできてはいるのだけれども、実際のアトラクションはこれから、みたいなシーンやフェーズも結構あるということですか。

大浦:おっしゃる通りです。我々にとっては、むしろそこが得意分野。投資家を集めつつ、その投資家たちもユーザーになり、実績を作ることに繋がっていく。資金調達も、販路拡大も両方を叶える仕組みだと思います。

髙瀬:弊社も「下町ロケットのような企業を助けたい」という思いで立ち上げた会社でして、挑戦する企業を支えたいという想いがあります。ただ、それなりの財務諸表が整っていて、実績の担保がないと調達は厳しい。これは当たり前の仕組みですが、そこに対して御社はリスクマネーを投じられる仕組みを提供していると。これは次のアップサイド、将来性にベットするようなイメージですよね。アーリーステージフェーズの会社様からすると非常に嬉しいですよね。

大浦:これは弊社の資本政策ですが、弊社は株主さんが200名以上いる状態でして、僕ら自体の成長においても、やはりいかに仲間を増やすかという点を重要視しています。イノベーティブな会社は、やはり既得権に絡む部分が出てくるので、リスクとみなされやすいんですよね。

そういう方たちに株を持ってもらうと、「みんなにとってのWin-winの世界にするため、仕組みを広げていって成長していこう」とゴール地点が変わってくるわけです。仲間を増やすことで会社が成長していくことを我々自身も実感できています。

※掲載内容はイベント当時のものです。

【イベントご協力】

株式会社FUNDINNO 代表取締役COO 大浦学

WEBサイト:https://corp.fundinno.com/

ADYELLを活用して、さらなる事業成長へ