ベンチャー企業の資金調達方法とは?調達先の選択肢と資金調達時の注意点を徹底解説

事業拡大や技術開発には多くの資金が必要となるため、ベンチャー企業において資金調達をいかに成功させるかは、事業の今後を左右する重要な鍵を握るといえるでしょう。自社に適した資金調達を行うには、ベンチャー企業でも活用可能な資金調達方法やその利点、注意したい点などをあらかじめおさえておくことをおすすめします。

そこで、本記事では、ベンチャー企業が活用可能な資金調達方法やその調達先、それぞれのメリット・デメリットを解説します。後半では、資金調達の際に知っておきたい注意点も紹介していますので、資金調達を検討しているベンチャー企業の経営者や起業家の方は、ぜひお役立てください。

目次

ベンチャー企業の資金調達方法

■出資を受ける

■融資を受ける

■その他の資金調達方法を活用する

資金調達方法別の具体例

■出資による資金調達先の具体例

■融資による資金調達先の具体例

■そのほかの資金調達方法による具体例

■RBF(レベニュー・ベースド・ファイナンス)

ベンチャー企業が資金調達の際に知っておきたい注意点

■出資者が経営の一部に参画することがある

■出資では不利な投資契約内容に注意

■融資には返済義務がある

■資金調達まで時間がかかるケースもある

ベンチャー企業の成長は、適切な資金調達方法の選択が鍵

ベンチャー企業の資金調達方法

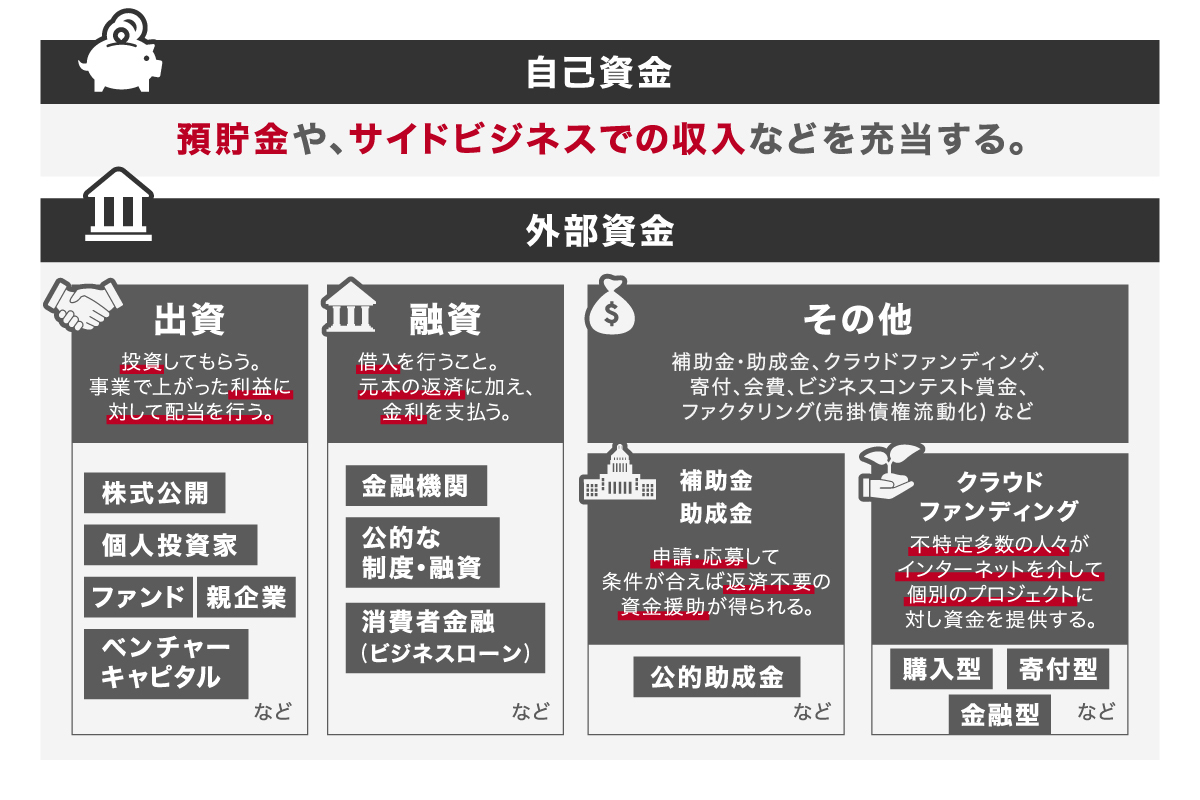

ベンチャー企業が資金調達を行う方法には、大きく分けるとエクイティファイナンスの一部である「出資」、デットファイナンスの一部である「融資」、そして公的助成金やクラウドファンディングなどの「その他」の3つがあります。

それぞれ異なる特徴があるため、自社の現状や将来の戦略に応じて手段を検討していく必要があります。それぞれの方法について詳しく見ていきましょう。

■出資を受ける

出資とは、事業の成功や企業の成長を期待して、投資家が企業の株式を引き受け、対価として資金を提供することです。出資による資金調達の大きなメリットは、受け取った資金に対し、原則として返済義務が生じないこと、そして、利息が発生しないことにあります。

投資家は、企業の将来的な成長を見込んでおり、株価の上昇を通じてリターンを期待します。つまり、企業の成長が株価の上昇、ひいては投資家の利益に直結するということです。そのため、投資家自身が企業に対し、事業を拡大するための資源提供や人材紹介などサポートすることもあります。

また、投資家は株主として企業の運営に関わる一定の権利を有します。そのため、投資家の介入により、経営の自由度が制限される可能性があることも念頭においておきましょう。

■融資を受ける

融資は、銀行や信用金庫などの金融機関から資金を借り受けて資金を調達することです。融資で調達した資金には利子が付くため、返済時には元本に利子を上乗せして支払う必要があります。

企業にとって一般的な資金調達方法の一つですが、ベンチャー企業においては、まだ事業の実績が浅いため、融資を受けること自体が難しい場合があります。そのため、自社の事業内容や特色に合わせて検討しやすい融資先を見付けることが大切です。

融資は出資と異なり、返済義務や利子の負担があることを踏まえて検討しましょう。

■その他の資金調達方法を活用する

ベンチャー企業が資金調達をする方法として、国や地方自治体が提供する補助金や助成金など、公的支援を活用することも可能です。新規事業の立ち上げや、研究開発に活用できる補助金や助成金も多く、ベンチャー企業の成長促進に有用といえます。

また、クラウドファンディングを通じて多くの個人・企業から資金を集める方法や、ファクタリングサービスを活用して売掛債権を現金化する方法、広告費や仕入費の後払いサービス(BNPL※1)を活用する方法もあります。

身近な人からの借入も一つの手段ですが、後のトラブルを避けるためにも、知人から資金を借り受ける場合は、借用書を作成しておいた方がよいでしょう。

このように、ベンチャー企業が選択できる資金調達の手段はさまざまです。事業の成長のために、多様な資金調達手段を検討し活用していきましょう。

※1 後払い式の決済手段「Buy Now, Pay Later」の略。信用調査が簡易なため、欧米・若年層を中心に市場の広がりを見せている。今後、さらなる市場規模の拡大が予測されており、BtoB向けサービスの広がりも注目を集めている。

資金調達方法別の具体例

出資、融資、その他の方法について、調達先の具体例を紹介します。どの手段が適しているかは、企業の成長フェーズや戦略によって変わってきます。

■出資による資金調達先の具体例

出資による資金調達では、主に次の二つが挙げられます。

- ベンチャーキャピタル

- エンジェル投資家

ベンチャーキャピタル

ベンチャーキャピタルは、新興のスタートアップやベンチャー企業に対して、資金を提供する投資会社を指します。投資会社は、出資した企業から株式を受け取り、将来的に上場した後の売却益によりリターンを得ることができます。

ベンチャーキャピタルからの支援は、金銭的なものにとどまりません。投資先の企業価値向上のため、ベンチャーキャピタルから経営陣が派遣されて、経営ノウハウの提供や、実際に経営に参画するケースもあります。ベンチャーキャピタルは、通常一つのファンドで分散投資をするため、幅広い人脈や豊富な経験を保有することが多く、いくつかの有益な支援を期待できるでしょう。

ベンチャーキャピタルからの出資は、資金調達の手段としてだけでなく、事業拡大に向けた強力なパートナーシップを築く機会にもなり得るでしょう。

エンジェル投資家

エンジェル投資家は、創業初期のスタートアップやベンチャー企業に資金を提供する個人の投資家を指します。出資者にはその見返りとして、企業の株式が割り当てられます。

エンジェル投資家のなかには、起業家や経営者としての経験を持つ方もいるため、資金提供だけでなく、ビジネスのアイデアや競合先の情報提供、人脈の紹介など、さまざまな方面からスタートアップ企業の成長を支援してくれる可能性もあります。

機関投資家と比べると出資金額は小規模になりやすいものの、その分、資金調達のプロセスがスムーズに進むケースが多い傾向にあります。エンジェル投資家からの支援は、スタートアップ企業にとって資金面のみならず、経営面でのアドバイスや、新たなビジネスチャンスを得る機会となるでしょう。

■融資による資金調達先の具体例

ベンチャー企業が融資を受ける際、資金調達先としては、主に次のような選択肢があります。

- 日本政策金融公庫

- 信用保証協会

- 地方自治体

- 民間金融機関

日本政策金融公庫

日本政策金融公庫は、民間金融機関と連携しながら、新しい事業に挑戦する方々の支援を目的とした政策金融機関です。新事業育成資金により、新規性や成長性が認められる中小企業に対し積極的な融資を行っています。

「新創業融資制度」という、新たに事業を始める方や事業を開始して間もない方を対象にした、無担保・無保証で融資を実施する制度もあります。

設立間もない企業でも融資を受けられる可能性が高いため、ベンチャー企業にとっては有力な検討先となるでしょう。

信用保証協会

信用保証協会とは、中小企業や小規模事業者に対して信用保証を提供することで、資金調達を支援する公的機関のことです。

ベンチャー企業は、大企業と比べて金融機関から融資を受けることが難しいといわれていますが、その理由は、経営リスクの高さや事業の新規性にあります。信用保証協会は、企業に代わり金融機関に対して債務不履行リスクを保証することで、ベンチャー企業が比較的容易に融資を受けられるよう支援します。

なお、信用保証を受ける際は保証料の支払いが必要ですが、信用保証協会を活用することで資金調達の難易度が下がるため、ベンチャー企業にとっては有力な資金調達方法の一つといえるでしょう。

地方自治体

地方自治体や地方公共団体による制度融資を受ける方法もあります。制度融資とは地方自治体が金融機関や信用保証組合と連携して提供する融資制度です。低金利で長期間の借入が可能など、中小企業にとって活用しやすい条件で融資を受けられる傾向にあります。なお、制度融資を受ける際には、信用保証協会からの保証が条件となるケースもあります。

ベンチャー企業にとって魅力的な資金調達手段ですが、地方自治体や金融機関、信用保証組合とのやり取りなど、融資の手続きが完了するまでに一定の時間を必要とすることを念頭においておきましょう。

民間金融機関

民間金融機関からの融資は、メガバンクや地方銀行などが信用保証協会を通さず、企業に対して直接行う融資のことで、一般に「プロパー融資」とも呼ばれます。

金融機関は貸し倒れリスクを自ら負うため、融資の審査は厳しい傾向にあります。企業にとっては一般的な資金調達方法ではありますが、特に設立間もないベンチャー企業や、まだ十分な事業実績がない企業にとっては、融資を受けることが難しい傾向にあります。

そのため、民間金融機関からの融資が難しい場合は、信用保証協会など公的機関からの融資を検討してみるのもよいといえます。

■そのほかの資金調達方法による具体例

資金調達方法には他にも補助金や助成金を活用する方法、クラウドファンディングやBNPLなどを活用する方法があります。

補助金や助成金

補助金と助成金は、経済産業省や厚生労働省、地方自治体などが行う企業への支援で、返済の必要がないことが大きなメリットです。補助金は採択できる事業者数に限りがあるため、全ての条件を満たしていても審査に通らないことがあります。一方、助成金は条件を満たせば基本的に申請が承認されます。

さまざまな種類がありますが、例えば、「ものづくり補助金」「IT導入補助金」「人材確保等支援助成金」などはベンチャー企業にとっても活用しやすいといわれています。

補助金や助成金の適用要件や金額は、年度ごとに変更される可能性があるため、適時最新情報をチェックする必要があります。

また、募集期間は限られているうえ、申請に必要な書類の準備や審査プロセスには時間がかかります。活用を考えている場合は、早めに準備を進めたほうがよいでしょう。

クラウドファンディング

クラウドファンディングは、インターネットを活用して投資家や一般の方から広く資金を集める方法です。主に、「購入型」、「株式型」、「投資型」、「融資型」の4種類があります。

購入型:支援者が提供した資金で商品やサービスを開発し、完成品をリターンとして提供する方法。資金調達額は数百万円から1,000万円程度。

株式型:出資と同じく投資家に対し自社株式の一部を譲渡して資金調達する方法。一人の投資家から50万円まで、合計で最大1億円までの資金を集めることが可能。

投資型・融資型:それぞれ投資や融資の形で資金を集め、配当や利息をリターンとして提供する。数百〜数千万程度の資金調達が可能。

前述の手段よりも比較的低リスクで資金を集められるだけでなく、潜在的な顧客や支援者との関係を構築することも期待できるため、ベンチャー企業にとっては特に有用な手段になり得ます。

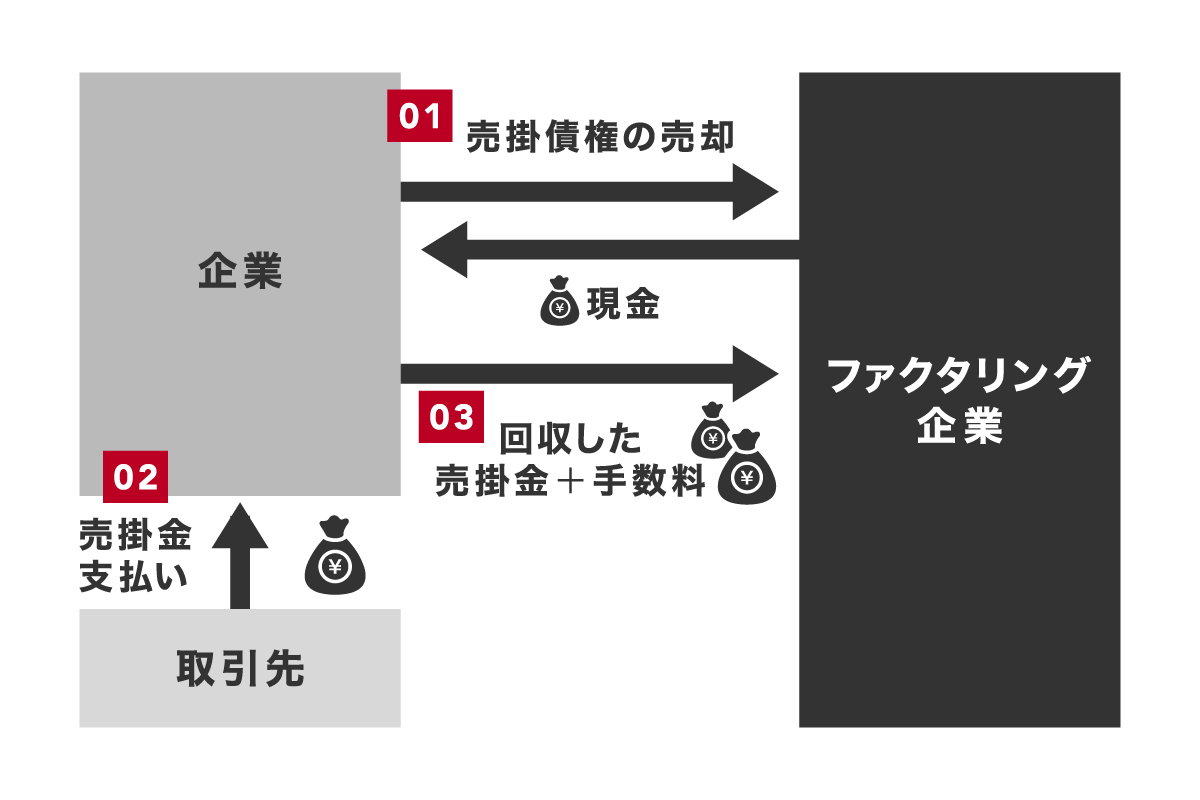

ファクタリング

ファクタリングは、「債権買取」という意味で、売掛債権を期日より前に現金化できる手段です。請求書をファクタリング企業に提出し、審査を通過すれば、手数料を引いた売掛金が現金で支払われます。

入金スピードが早いため、特に急ぎで資金を用意したい場合に検討したい手段です。返済の必要がなく株式を譲渡することもないため、短期的な資金繰りには有用な選択肢といえます。

ただし、現金化にあたってファクタリング企業への手数料を支払う必要があるため、手にできる金額は本来受け取るはずの売掛金よりも減少します。ファクタリングの活用が常態化すると、企業の資金繰りに悪影響を及ぼす可能性があるため、注意が必要です。

そのため、ファクタリングは急な資金需要に対応する便利な手段ですが、手数料を考慮し、計画的に活用することが求められます。

BNPL(後払い決済)の活用

BNPL(Buy Now, Pay Later)は、代金を後日一括もしくは分割して支払う方法です。キャッシュアウトのタイミングを分散化できるため、一時的な資金負担を軽減し、フリーキャッシュを生むことにつながります。ます。キャッシュフローを軽減したい・より成長投資を加速したいという課題を持つベンチャー企業にとって有益です。

例えば、仕入費の4分割・後払いサービス「STOCK YELL(ストックエール)※2」では、商品の仕入費を4分割して後払いすることが可能で、手数料は、仕入費100に対して3.0(税込)となっています。

この「STOCK YELL」は、「立替」にあたるため、融資枠へ影響がない点は大きなメリットといえるでしょう。また、従来の資金調達に比べて審査が比較的容易で、資金サポートを受けるまでのスピードが速い点も魅力的です。審査は基本的にオンラインで行われることが多く、最短で3営業日で完了するケースもあります。

迅速さと柔軟性が高いため、ベンチャー企業の急な資金ニーズにも対応しやすく、ビジネスの成長機会や戦略をより広げることができます。

「STOCK YELL」を詳しく見る

「AD YELL」を詳しく見る

※2 「STOCK YELL」は、バンカブルが提供している商品の仕入れにかかる費用を4回に分割・後払いにできるサービスです。オンラインによるお申し込みから最短3営業日でご利用が可能になります。「AD YELL」と同様に、原則として、担保や連帯保証人のご用意が不要(*)で、融資ではなく立替でサポートするため、今後の事業者さまの借入枠にも影響を及ぼしません。これらのサービスを通じて、事業者様のキャッシュサイクルを改善し、運転資金を圧迫しない形で事業成長を支援いたします。

*「担保・連帯保証不要」は原則であり、場合によってはその限りではありません。ご了承くださいませ。

■RBF(レベニュー・ベースド・ファイナンス)

RBF(レベニュー・ベースド・ファイナンス)は、企業が将来の売上を担保として成長資金を調達する手法です。将来発生する売上の一部を前もって現金化し、その資金を事業の成長や拡大に活用します。

RBFの大きな魅力は、株式の譲渡が不要であるため、企業の株式価値の希薄化を防げる点にあります。また、個人保証や担保を必要としないため、企業にとって負担が少なく、出資までの期間も短いことが特徴の一つです。

株式譲渡のリスクを避けつつ迅速に資金を調達したいベンチャー企業にとって、RBFは魅力的な選択肢の一つです。

ベンチャー企業が資金調達の際に知っておきたい注意点

資金調達をする際には、経営の自由度が制限される可能性があることや、資金調達までに想定よりも時間がかかるケースもあるなど、注意しておきたいことがあります。

■出資者が経営の一部に参画することがある

エンジェル投資家やベンチャーキャピタルから資金を得る手法では、株式の移動が伴うため、出資者に経営への一部に参画する介入される可能性があります。出資者は自身の投資利益を守るために、経営方針に意見を述べたり、積極的に関与したりするケースがあります。

経営者は出資者の要望に応える形で経営を進める必要があるため、経営方針の違いから対立が生じたり、意思決定の遅れを招いたりすることもあるでしょう。

そのため、出資を受ける際には、経営の自由度に対し、どのような影響を受けるかをしっかりと考慮し、経営権の確保を意識したうえで、どの程度の株式を放出するのか、慎重に検討することが大切だといえます。経営者として経営権の保持と資金調達のバランスを取ることを意識するとよいでしょう。

■出資では不利な投資契約内容に注意

出資を通して資金調達を行う際、投資契約の内容に注意を払う必要があります。投資契約書は、出資の条件や権利義務を定める重要な文書で、契約内容の確認が十分にできていないと後に不利な状況を生む可能性があります。例えば、将来的な追加出資の機会が制限されたり、IPO※3を特定の期間内に達成できない場合に創業者が株式を買い戻す必要があるなど、厳しい条件が含まれているケースもあるでしょう。

投資契約書は作成者にとって有利に作られていることが多いため、企業は自らの利益を保護する観点からも、契約内容を慎重に精査し、必要に応じて交渉を行いましょう。

出資を受けると、投資家が株主として企業経営に関与することになるため、将来的なトラブルを避けるためにも、契約の各条項を明確に理解し、双方が納得のうえで契約を締結することが大切です。

※3 未上場の企業が新規に株式を公開し、一般投資家から資金を調達すること。

■融資には返済義務がある

融資による資金調達は、返済義務と利子の支払いが伴います。借入金が増えれば増えるほど返済の負担も重くなり、資金調達によって得た収益が返済額を上回らない場合、新たな借入が必要な状況に陥る可能性があります。

そのため、資金を借りる前に、将来の売上やキャッシュフローを踏まえた綿密な返済計画を立てることが重要となるでしょう。計画的に資金を管理し、返済能力を超える借入を避けることで、ベンチャー企業は健全な財務状態を維持し、持続可能な成長を目指せます。

■資金調達まで時間がかかるケースもある

ベンチャー企業が活用できる融資制度や助成金、補助金などは数多いものの、書類の準備から申請プロセス、面談など、手続きには一定の時間がかかるものが多い傾向にあります。BNPLやファクタリングのようにサービスによっては数日で活用が開始できる手段がある一方、申請から着金まで数カ月を要するものもあります。

申請から実際に資金を手にするまでの時間は資金調達手段により異なるため、事前にどの程度の時間がかかるかを確認し、余裕を持った計画を立てることが大切となるでしょう。

ベンチャー企業の成長は、適切な資金調達方法の選択が鍵

ベンチャー企業が成長していくためには、事業運営や拡大のために必要な資金を調達できるかどうかが重要になる傾向にあります。

ベンチャー企業が活用できる資金調達方法には、銀行融資からレベニュー・ベースド・ファイナンス(RBF)、エンジェル投資、クラウドファンディング、政府や自治体の提供する補助金・助成金など、多様な選択肢が存在します。ほかにもBNPLのような後払いサービスを活用する方法もあります。

例えば、バンカブルでは仕入費の4分割・後払いサービス「STOCK YELL」や、広告費に特化した、4分割・後払いサービス「AD YELL(アドエール)※4」などを提供しています。キャッシュフローへの懸念や金融機関・投資家からの資金調達に不安がある場合は、ぜひ選択肢の一つとしてご検討ください。

自社の現状や目指す将来に合わせて、適切な資金調達方法を検討していただけますと幸いです。

「AD YELL」を詳しく見る

「STOCK YELL」を詳しく見る

併せて、広告費や仕入費の分割・後払いサービス(BNPL)の概要やメリット、成功事例などを紹介した資料を無料でダウンロードしていただけます。ぜひ、広告費の後払いサービスの導入を検討する際にお役立てください。

お役立ち資料「広告費の後払いサービス(BNPL)のメリットと事業成長への影響」のダウンロードはこちら

※4 「AD YELL」は、バンカブルが提供しているWeb広告の出稿費用を4回に分割・後払いが可能となるサービスです。請求書払いと法人カード払いに対応しており、オンラインによるお申し込みから最短3営業日でご利用が可能になります。原則として、担保や連帯保証人のご用意が不要(*)で、融資ではなく立替でサポートするため、今後の事業者さまの借入枠にも影響を及ぼしません。これらのサービスを通じて、事業者様のキャッシュサイクルを改善し、運転資金を圧迫しない形で事業成長を支援いたします。

*「担保・連帯保証不要」は原則であり、場合によってはその限りではありません。ご了承くださいませ。

ADYELLを活用して、さらなる事業成長へ